【远大期货】央行重购黄金,释放什么信号?|汇率

发布时间:2024-12-09 作者:远大期货 点击数:

国泰君安认为,本次重启购金的增持量较低,因而稳汇率的信号意义居多,黄金价格回归以美债实际利率为定价核心的水平,预计后市以震荡为主,一个关键影响因素在于美国与其他主要经济体的经济周期是走向同步还是更加异步。

央行重启购金发出稳汇率信号,在美联储已进入降息通道和亚洲货币走势分化的背景下,催生黄金行情的概率不大,预计后市以震荡为主。

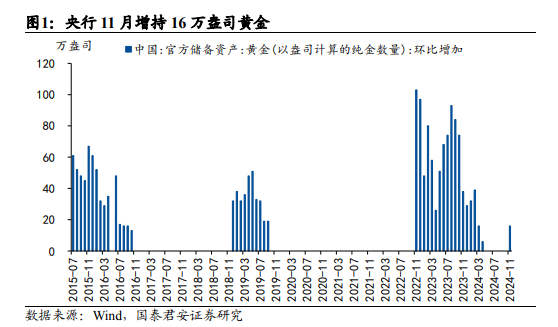

11月外汇储备数据显示,央行时隔半年以来首次增持黄金。11月末黄金储备增加16万盎司至7280万盎司。相较上一轮增持黄金的起点(2022年11月增持103万盎司),本次重启购金的增持量较低,因而我们认为稳汇率的信号意义居多。

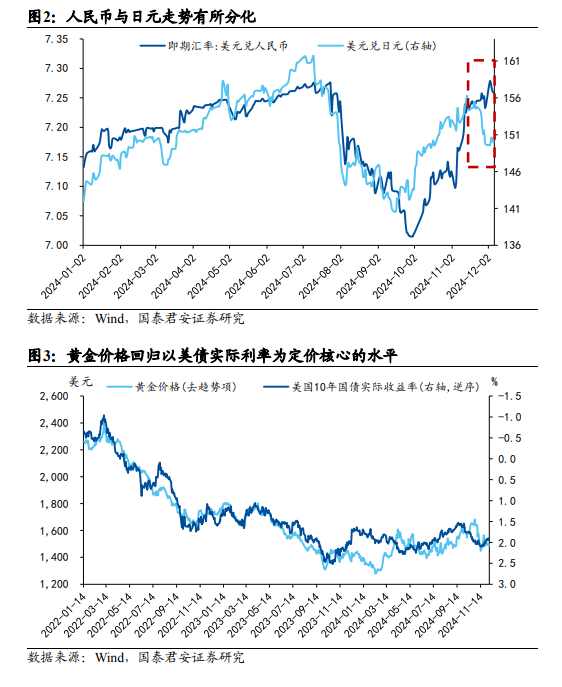

此次重启购金催生黄金行情的概率不大。3月到4月美元降息预期落空后,在亚洲货币集体贬值压力下曾引发一轮购金热潮,本轮稳汇率的背景尽管有所相似,但存在两处重要不同:

一是美联储已正式进入降息通道,非美货币的贬值压力较此前有所减轻。虽然再通胀和软着陆预期以及美联储官员的鹰派发言使10年美债一度走高至4.5%,但最近已有所修正,降息交易重新主导美债利率走势。在劳动力参与率下降的背景下,11月美国失业率从4.1%反弹至4.2%,交易员押注12月美联储降息的概率也从67%上升至86%。

二是再次发生亚洲货币集体贬值的概率较低,尤其是日本央行退出收益率曲线控制政策(YCC)并开启加息进程后,意味着亚洲国家的经济周期和货币政策开始出现分化。亚洲货币的走势不一致会削弱汇率压力驱动下的购金意愿。

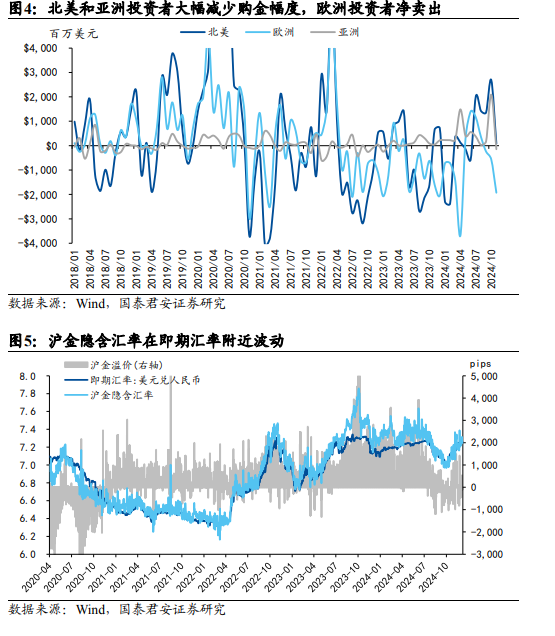

黄金价格回归以美债实际利率为定价核心的水平,预计后市以震荡为主。9月到10月黄金价格与美债实际利率的背离主要与美国大选带来的政治不确定性相关,11月以来黄金价格回落是不确定性消散的体现,目前已经回归到美债实际利率的定价水平。从全球黄金ETF资金流入的情况来看,北美和亚洲投资者在11月均大幅减少了购买幅度,欧洲投资者则处于净卖出的状态。沪金隐含汇率基本在即期汇率附近波动,表明居民的贬值预期较低。

展望2025年,决定黄金走势的一个关键因素在于,美国与其他主要经济体的经济周期是走向同步还是更加异步。如果走向同步,全球复苏预期升温下黄金的主升浪也将告一段落;如果更加异步,黄金价格将有坚实支撑。如果美国经济在更长时间高利率环境下能够维持韧性,那么关键就在于中国经济回暖的节奏与幅度。从这个意义上来讲,黄金定价权在内不在外。

本文作者:国泰君安韩朝辉(S0880523110001),原文标题:《央行重启购金的信号意义——2024 年 11 月外储数据点评》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。