【远大期货】9月美联储会议对金价影响的预测分析|黄金

发布时间:2024-09-03 作者:远大期货 点击数:

中国黄金网

下半年以来,美国降息预期随着经济数据的持续走弱发生了较大变化,截至8月29日,芝加哥商品交易所(CME)美联储观察(FEDWATCH)预测,今年的降息节奏为9月、11月、12月分别降息25个基点,尤其是鲍威尔在8月23日杰克逊霍尔央行会议会议上明确表示即将进入“降息周期”,他表示,调整货币政策的时机已经到来,前方利率趋势是明确的,降息时机和幅度将取决于数据、整体经济状况和风险平衡。

对于美国经济状况,鲍威尔进一步表示对通胀达成2%的目标信心增强,同时承认劳动力市场走弱的信号“毫无疑问”,“不欢迎”就业市场进一步走弱。

至此,尽管市场已经广泛计价9月降息,但来自鲍威尔首次官方表态(尤其是对就业市场的谨慎和呵护态度)仍旧再度强化了长期“降息交易范式”路径,即:美债和非美利差的收敛、美元与利率明确的下行方向、商品板块中估值敏感型强于需求敏感型,同时,国际金价依旧保持强势。

国际金价或易涨难跌

2024年下半年叙事的主线条仍将聚焦在“降息”条线,也是决定国际金价下半年仍然以多头方向为主的重要前提和驱动。并且当5月中下旬开启的高位调整一个月后,国际金价仍然维持在2300美元/盎司上方位置徘徊,这令上方2450美元/盎司的高点显得似乎不堪一击,加之海外地缘政治紧张、大选进入胶着阶段、美国经济似仍有下行空间,不排除国际金价年内再创新高的可能,尤其是在三季度的时间窗口。目前已经较为充分地兑现。

往后看,即将正式降息前的近一个月的时间,笔者依旧保持这样的观点,即国际金价有望继续攀高,至少表现不弱。近期数据表现未展现进一步恶化的趋势令市场焦虑情绪暂时缓解,软着陆仍为基准预期,此时降息预期+风险偏好回升令国际金价“缓步上行、逐级磨顶”的格局,直到第一次降息之前,国际金价或许会维持易涨难跌的格局。

制图:孔钊

制图:孔钊一是美国就业或进一步趋缓。即便7月数据受到了季节性飓风的影响,但并不能简单地将本次数据走弱全部归因于季节性因素,我们仍能看到就业持续走软的趋势:平均薪资的持续下滑(同比录得3.6%)及新增非农就业人数尤其是服务生产分项的回落及6月雇佣率下滑至3.4%,刻画出相较于此前岗位充足薪资上升适合跳槽的环境,劳动力倾向于更保守择业。

供给侧方面行至历史高位的壮龄劳动力参与率暗示回归较为充分,劳动力供需的弥合已经较为充分,未来或将呈现就业需求放缓带动就业走弱的新格局,且趋势将延续,难言已经触及就业下行趋势的最低点。

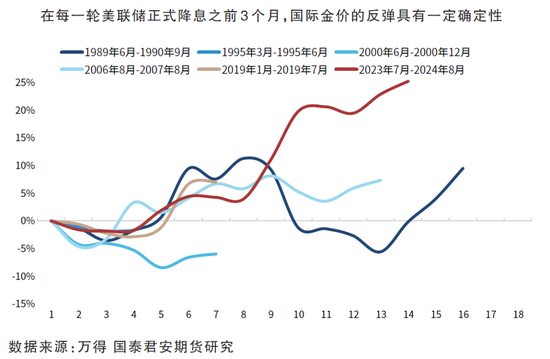

二是关注历史经验总结出降息落地前3个月的上涨。以史为鉴,在每一轮正式降息之前3个月国际金价的反弹具有一定确定性,即便从2023年7月美联储暂停加息开始至今,国际金价已经上涨超过20%,调整后或仍有上行机会。

但是基准情况下,国际金价快速拉升阶段或已过去,阶段性锚定博弈或加剧,令其涨势或不那么顺畅,且需关注四季度,这正是降息后国际金价面临的压力时间段。

警惕降息后波动风险

需要警惕四季度国际金价重新疲软的风险。首先,通胀翘尾效应可能让美联储的降息节奏遭遇打断。根据笔者对于通胀的判断,无论是哪种方式居民消费价格指数(CPI)同比表现均可能受到基数效应影响重返3%甚至接近4%,这对美联储达成下一次降息条件提出挑战。

其次,美国大选将于4季度尘埃落定,此后新总统上任布局刺激政策或令市场风险偏好重新回升,国际金价再次受到冷落。再次,市场不得不关注资金面“利多出尽”后多头的止盈离场。

基准情况下,本轮货币政策周期的转向范式,并非被动转向的连续快速加息,而是美联储货币政策以防患于未然的主动下调式“入水姿态”,以及亦步亦趋的顿步式“缓慢下潜”呈现,时至今日这样的判断依然没有改变,美国经济的周期错配为软着陆或是不着陆提供了较好的安全垫,各部门也没有出现超预期的风险,防御式降息仍是最大可能,意味着降息速度和空间均有限。

从历史维度上看,降息开启后国际金价表现有涨有跌,并不存在必然性。还需回溯相似的宏观背景,我们往往会把1995年和2019年当作此轮周期可以参考的历史阶段。同样的是,两轮周期降息幅度都非常有限,而且降息开始时经济并未进入衰退。

1995年6月时任美联储主席格林斯潘带领下的美联储开启首次降息,此时通胀仍处于3%,美国供应管理协会(ISM)制造业采购经理指数 (PMI)虽然录得45.9,但是降息后很快于7月恢复至50.4。沉寂了5个月后,美联储于1995年12月和1996年1月再次降息,随后保持利率不变休整了将近2年。

笔者观察,国际金价在第一次降息后价格波动并不大甚至价格重心小幅下移,直至年底再度降息时才重新上涨到415美元/盎司。2019年美联储降息的开启则是在通胀稳定(2%以下),PMI为51,但是处于持续下滑状态下开启的,分别于7月、9月、10月下调25个基点,而国际金价重心前后基本没变,节奏上呈现先跌后涨的格局。

这样的降息节奏基本上无法引发国际金价强势的单边行情,往往在降息结束后价格会回落至降息开启前的水平。所以我们需要尤为关注三季度国际金价能有怎样的上行表现。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。