【远大期货】美债黄金一夜齐涨!美国经济惊现滑坡征兆 降息预期再度升温|美债

发布时间:2024-06-04 作者:远大期货 点击数:

本周是不少市场人士已经预料到的欧洲央行“降息周”,而在这个全球宽松大潮有望彻底席卷而来的关键时刻,市场对于美联储的利率定价似乎也正在发生转变……

周一,多个期限的美债收益率出现了两位数基点的单日暴跌。截止纽约时段尾盘,2年期美债收益率下跌7.1个基点报4.814%,5年期美债收益率下跌10.9个基点报4.409%,10年期美债收益率下跌11.8个基点报4.391%,30年期美债收益率下跌11.8个基点报4.538%。

债券收益率与价格反向,这意味隔夜美债价格全面反弹。

从行情走势看,素有“全球资产定价之锚”之称的10年期美债收益率周一已跌至了两周低点。债市的买盘在隔夜似乎正陡然涌现。

与此同时,美元周一则跌至三周低点。衡量美元对六种主要货币价值的ICE美元指数尾盘下跌0.4%至104.14,盘中曾跌至104.13,为5月中来最低点。现货黄金则上涨0.9%,收报约每盎司2347.12美元。

从消息面看,隔夜美元大跌、美债黄金齐涨的局面,似乎与一系列美国经济数据的表现有着莫大的关联……

美国供应管理协会(ISM)当天的一份报告显示, 5月美国ISM制造业指数超预期下降至48.5,为19个月来第18次萎缩。美国制造业的疲软迹象似乎已愈发凸显:新商品订单指数创下近两年来的最大降幅,同时衡量投入通胀的指标——制造业物价支付指数从2022年中期以来的最高水平回落。

当天公布的另一组数据也显示,由于非住宅活动减少,4月份美国建筑支出也意外连续第二个月下降。

FHN Financial宏观策略师Will Compernolle说:“这(制造业数据)是又一项似乎显示悲观情绪和经济活动疲软的调查。该数据出炉的背景是,我们上周已看到个人支出放缓,以及一系列其它数据显示经济活动出现疲软迹象”。

不少业内人士表示,尽管眼下美国经济增长尚未放缓到令政策制定者担忧的程度,但如果目前的趋势继续下去,可能很快就会出现这种情况。

美国商务部上周五公布了一大批数据,投资者的注意力最初集中在个人消费支出价格(PCE)指数上。因为这是美联储青睐的通胀指标,将帮助官员们决定在11月美国总统大选前是否降息。数据显示,4月份PCE指数同比增长2.7%,符合经济学家的预期,增幅与此前一个月持平。

不过,当时一同公布的总体经济活动数据似乎最终更为引人关注。不少交易员称,值得格外注意的是个人收入和消费支出数据。收入环比增长0.3%,符合预期,升幅低于3月份的0.5%。个人支出仅增长0.2%,不及预期,较3月份0.7%的增速放缓。经通胀调整后的实际消费支出和可支配收入均下降0.1%。

这些数据似乎显示,多年来通胀的累积影响似乎终于开始波及消费者,并侵蚀了他们的储蓄。

同样在上周五,5月份芝加哥商业景气指数从4月份的37.9降至35.4。该指数又称芝加哥采购经理人指数(PMI),是衡量该地区经济活动的指标。虽然地区性PMI数据的重要性不应被夸大,但芝加哥指数向来比其他大多数指数更值得注意。根据FactSet的数据,该指数已触及2020年5月疫情封锁时期以来的最低。

而在所有这些数据出炉前,上周四美国第一季度国内生产总值(GDP)增速折合年率被下修至了1.3%,低于初值的1.6%。这主要是因为消费预估数据降低,再次表明消费者信心低迷。凯投宏观经济学家在一份报告中指出,目前预计美国第二季度经济仅增长1.2%,低于几周前预计的2.7%。

毫无疑问,一而再再而三不及预期的美国经济数据表现,已经令不少业内人士对美国经济例外论产生了质疑。

“投资者和市场开始相信,美国表现优异的主题正在开始减弱,”支付公司Convera全球宏观策略师Boris Kovacevic表示。他指的是美国这个全球最大经济体相对于世界其他经济体的优异表现。

“这还没有完全结束,但市场现在正在质疑美国表现优异的主题还能持续多久,”他补充称。

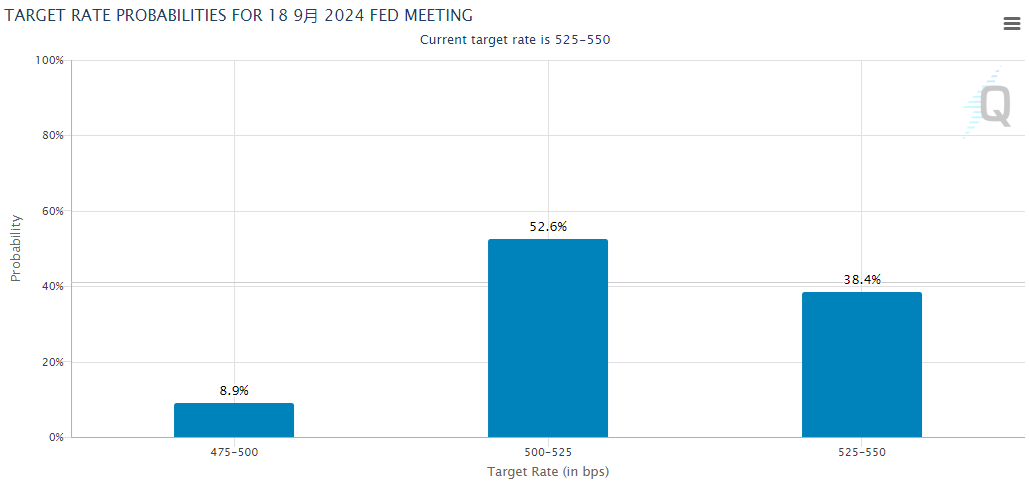

根据芝商所的FedWatch工具,交易商目前认为美联储9月份降息的概率已超过60%,较上周出现了明显回升。

本周的主要美国经济数据将是周五的5月份非农就业数据,6月12日的美国5月CPI报告则将是下一个主要焦点。本周的其他就业数据还包括了周二的4月份职位空缺和劳动力流动调查(JOLTS)报告,以及周三的5月份“小非农”ADP数据。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。